Логистика периода пандемии: обзор 2020 года, прогнозы на 2021 год и далее

В 2020 году функционирование рынка транспортно-логистических услуг существенно отличалось от предыдущих периодов. Накопленный ранее опыт работы логистических операторов в ситуациях экономических и политических кризисов был лишь частично применим в ушедшем году, поскольку главным фактором влияния на работу всей мировой экономики стала пандемия COVID-19.

О предварительных итогах 2020 года, прогнозах на 2021 год и наиболее существенных трендах рассказывают топ-менеджеры ГК TELS: Управляющий директор по экспедированию Ольга Леонидовна Новик и Генеральный директор автотранспортного предприятия Андрей Петрович Абрагимович (фрагменты интервью для ИА M.A. Research).

Состояние рынка логистических услуг в 2020 году и прогноз на 2021-й

TELS Андрей Абрагимович: После относительно неплохого начала 2020 года рынок международных автомобильных грузоперевозок весной «провалился» в пандемию COVID-19. В марте на границах стран выросли многокилометровые очереди из фур, соответственно сроки доставки грузов и затраты перевозчиков увеличились. Там, где раньше машина проезжала не задерживаясь, в новой ситуации для прохождения границ надо было перестраивать маршруты и обеспечивать водителей всеми необходимыми справками, регистрационными документами, средствами защиты, иногда менять водителей. Закрылась возможность перевозок с заездом вглубь Китая.

В первом полугодии 2020 года по сравнению с аналогичным периодом прошлого года, по данным Евростат, объем рынка автомобильных грузоперевозок между ЕС и Россией в физическом выражении сократился как по импорту в РФ (-4,3%), так и по экспорту (-1,7%). Произошло перераспределение грузового портфеля: одни заказчики значительно сократили объемы заявок, другие увеличили.

TELS Ольга Новик: С момента начала развития пандемии и примерно до конца апреля во взаимоотношениях логистических провайдеров с грузовладельцами можно выделить два этапа. Первый этап, когда заказчики перевозок еще не осознавали всей глубины проблемы и не обладали знаниями по развитию карантинных мер на различных рынках, характеризовался некоторой паникой с их стороны, ужесточением требований, иногда угрозами за невыполнение условий договора. Это был период дефицита транспорта и роста ставок фрахта.

На втором этапе, когда у грузовладельцев появилось понимание глубины проблемы, пошла перестройка работы на всех уровнях. Этот этап отмечен сокращением объемов перевозок, падением ставок фрахта, пересмотром тендерных обязательств, паузами в принятии решений и приостановкой тендерных процедур. Значительное сокращение объемов перевозок коснулось отраслей: металлообработка, автомобильное производство, строительство, HoReCa. Отрицательная динамика по этим товарам в некоторой степени компенсировалась за счет отраслей по производству и продаже продуктов питания, гигиенической продукции.

С середины мая началось восстановления объемов перевозок, возобновление процессов тендерных закупок.

А.А.: Летом ситуация стабилизировалась и вошла в более-менее управляемое русло: отстроились новые схемы перевозок, требования стран при прохождении границ перестали часто меняться, наметилось восстановление спроса на перевозки.

Несмотря на общую отрицательную динамику рынка и сокращение ставок фрахта в среднем на 5% за период 9 месяцев 2020 года (в мае на пике падения ставки снижались до 15%), по всем основным показателям наша компания осталась в положительной динамике. Осенью мы возобновили закупку новой большегрузной техники.

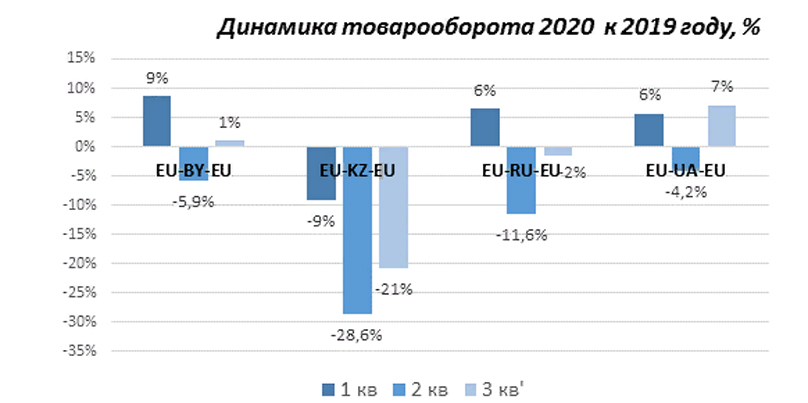

О.Н.: Восстановление после кризиса началось уже в третьем квартале. Например, динамика падения на рынке международных автомобильных грузоперевозок РФ сократилась с -11,6% во втором квартале до -2% в третьем, рынок Украины перешел с отрицательной динамики (-4,2% во втором квартале) на положительную (+7% в третьем).

Общий объем целевого рынка TELS в 2020 году, по прогнозам, сократится на 7,4%, а по автомобильным перевозкам - на 8,4%. При этом нам удалось сохранить положительную динамику развития как по росту транспортных заказов, так и по прибыли.

В 2021 году ожидается восстановление - положительная динамика будет на большинстве рынков. Рынок по всем целевым продуктам ГК TELS прирастет на 4,1%, а по автомобильным - на 4,87%. В целом прогнозируется, что объемы рынка за 2021 год приблизятся к параметрам докризисного 2019 года, при условии отсутствия новых волн пандемии или других негативных факторов.

Реакция отраслей на пандемию

О.Н.: Пандемия коронавируса в этом году показала разную реакцию отраслей на подобные обстоятельства. В некоторых отраслях падение спроса на международные логистические услуги в пиковые периоды достигало 40-50% (стройматериалы, металлургия), но есть и такие отрасли, где отмечался рост на 20-30% (вода, напитки; FMCG).

При этом ситуационное сокращение в какой-то отрасли не означает, что эта отрасль переходит в разряд бесперспективных для логистического провайдера. Иногда емкость отрасли (объем спроса на логистические услуги) позволяет ей оставаться перспективной даже на фоне временного сокращения.

Например, сферы машиностроения, химической промышленности, стройматериалов показали сильную динамику сокращения за период пандемии, но их емкость позволяет им оставаться в списке отраслей с высоким спросом на логистические услуги. В отличие от фармацевтики и деревообработки, где спрос на доставку в период пандемии увеличился, но емкость рынка все равно остается невысокой.

Опираясь на поведение отраслей в кризис, при этом учитывая их емкость, можно определить ТОП отраслей с наибольшей привлекательностью: это напитки, соки, воды; FMCG; автомобилестроение, целлюлозно-бумажная и химическая промышленность; продукты питания, машиностроение.

Динамика сегментов логистического рынка в 2020 году

О.Н.: Развитие торговли со странами Азии и перераспределение грузопотоков в этом направлении сокращают емкость сегмента перевозок, где можно осуществить прямую автомобильную доставку из точки А в точку Б. Значит, растет потенциал рынка 3PL-услуг. Этому же способствует и постоянное расширение перечня товаров, требующих маркировки перед ввозом на территорию РФ – доставка грузов из-за этого происходит в два плеча, с выгрузкой и обработкой на складе.

Наблюдается тенденция к уменьшению партий доставляемых грузов и увеличению количества отправляемых сборных грузов. Существенные ограничения на авиаперевозки перераспределили часть спроса на доставку мелкопартионных грузов в пользу сегмента автомобильных перевозок. Особенно высокий спрос наблюдается сейчас на доставку мелких партий грузов из европейских стран.

Требования к маркировке товаров и растущие запросы на доставку мелких партий грузов увеличивают объемы складских услуг при импортных грузовых перевозках. Но этот объем работ в значительной степени проходит мимо российских складов, поскольку консолидацией сборных грузов и маркировкой товаров удобнее заниматься за пределами РФ. Пока действующие правовые нормы в РФ и правоприменительная практика значительно усложняют, удорожают и удлиняют этот процесс.

Также отмечаем рост интереса к железнодорожному транспорту из-за усложнения условий работы автотранспорта на международных направлениях: карантин, проверки на границах, замена водителей и др. В связи с высокой неопределенностью и волатильностью ставок на авиа- и морской транспорт идет перераспределение объемов в сторону сухопутных перевозок на маршрутах Азия – Европа.

Факторы, влияющие на логистический рынок, тенденции и прогнозы

О.Н.: Пожалуй, самым отрицательным фактором был и остается COVID-19, хотя кризисные тенденции в мировой экономике начались еще до него - пандемия лишь усилила кризис, создала условия, которые иногда называют «идеальным штормом». Этот «идеальный шторм» простимулировал ряд трендов, которые при этом уже не носят однозначно отрицательной коннотации для всех участников рынка:

- Уход из бизнеса части малых и средних предприятий – сокращение игроков рынка и их укрупнение.

- Усиление конкуренции и повышение требований к качеству сервиса.

- Ускоренное внедрение в работу IT-решений и цифровых платформ.

- Развитие коллабораций и коопераций.

Будет набирать обороты тренд передачи непрофильных процессов и услуг на аутсорсинг, что для рынка 3PL логистики позитивно. Хотя этот тренд активно развивается уже много лет, сейчас его преимущества с точки зрения экономии времени и бюджета обозначились более явно.

А.А.: Пандемия коронавируса усилила и без того растущие протекционистские тенденции в мире. Экономические санкции, торговые войны и рост политической напряженности укрепляют тренд на локализацию производства, что будет способствовать сокращению объемов международной торговли и росту внутренней. При этом рынок международных грузоперевозок, конечно же, никуда не исчезнет, и мы собираемся продолжить на нем свое развитие.

О.Н.: Постоянное повышение экологической безопасности уже стало фактически обязательным требованием для индустрии логистики. Решения правительств стран по сокращению вредных выбросов в атмосферу и снижению объема мусора обязывают операторов логистического рынка искать решения по сокращению отходов, использованию более экологичного подвижного состава, разработке экологически безопасной упаковки, оптимизации упаковки для сокращения пустых объемов грузового пространства и пр.

А.А.: Серьезные планы стран Евросоюза по снижению выбросов CO2 диктуют соответствующие решения для логистических провайдеров. В частности, в Австрии уже с 1 января 2021 года въезд на территорию страны с использованием многосторонних разрешений ЕКМТ будет разрешен только грузовым автомобилям класса "Евро-6". Наверняка подобные требования будут быстро распространяться и на другие страны Евросоюза. Соответственно, технику в автопарк мы закупаем с максимальным на момент приобретения экологическим стандартом.

О.Н.: В 2021 году ожидается что восстановление продолжится и положительная динамика будет на большинстве рынков. Рынок по всем целевым продуктам прирастет на 4,1%, а по автомобильным - на 4,87%. В целом прогнозируется, что объемы рынка за 2021 год приблизятся к параметрам докризисного 2019 года, при условии отсутствия новых волн пандемии или других негативных факторов.

Стратегия ГК TELS на ближайшие годы

О.Н.: Произошедшие в 2020 году события не изменили принципиально наш стратегический вектор. Мы последовательно решаем задачи по дальнейшему развитию:

- интеграции с нашими Заказчиками на всех уровнях;

- услуг доставки мелких партий грузов;

- услуг складской логистики;

- отраслевой специализации;

- внутриевропейских перевозок (между странами ЕС);

- наших компетенций в странах Азии.

Но, конечно же, после всего случившегося – пандемии COVID-19, экономической рецессии, политических событий в мире – мы сделали определенные выводы и скорректировали понимание будущего, которому мы должны соответствовать. Мы понимаем, что будущее включает в себя:

- Создание логистической экосистемы для управления цепочками поставок.

- Полную автоматизацию тех сфер деятельности, которые могут быть автоматизированы.

- Постоянное развитие новых компетенций через реализацию проектов, усовершенствование бизнес-модели.

- Гибкое реагирование на требования рынка.

- Синергию с нашими клиентами.

А.А.: Наша стратегия по-прежнему она имеет два основных направления: 1) оптимизация бизнес-процессов с целью сокращения издержек, в том числе за счет автоматизации; 2) развитие долгосрочных партнерских отношений с крупными заказчиками. Для этого мы готовы комплектовать собственный автопарк подвижным составом, который нужен заказчику, менять схемы перевозок с учетом специфики законодательства стран, брать на себя обязательства по проактивной оптимизации схем доставки.

Осенью возобновилась реализация наших планов по развитию автопарка - мы получили новую партию автомобилей. Для удовлетворения запросов на перевозку объемных грузов увеличили парк полуприцепов типа МЕГА объемом 100 м3.

Приоритетным для себя мы считаем рынок международных грузоперевозок, внутрироссийские перевозки у нас растут главным образом за счет запросов от наших постоянных клиентов.