Почти 12% складских площадей России занимают логистические операторы, оказывающие 3PL-услуги

Почти 12% складских площадей России занимают логистические операторы, оказывающие 3PL-услуги

Москва, Россия – Консалтинговая компания NF Group (ex-Knight Frank Russia) провела исследование на рынке контрактной логистики в разрезе складской недвижимости. В рамках него было опрошено 40 логистических операторов, оказывающих 3PL-услуги. Суммарный объем складских площадей, на которых логистическими операторами оказываются 3PL-услуги, составляет 4,51 млн кв. м или 11,8% от общего объема арендопригодных площадей. Объем сделок за девять месяцев 2022 года, заключенных транспортными и логистическими компаниями, составил 266 тыс. кв. м, что меньше, чем за тот же период 2021 года (392 тыс. кв. м), но превышает значения 2020 года (197 тыс. кв. м). После ухода с рынка ряда зарубежных компаний, являющихся клиентами логистических операторов, наиболее популярным способом оптимизации стала сдача складов в субаренду и заключение краткосрочных контрактов. По итогам III квартала на долю логистических и транспортных компаний пришлось 45 тыс. кв. м или 12% от общего объема площадей, предлагаемых в субаренду.

Логистические компании являются одними из основных драйверов развития складского сегмента в России. Суммарный объем складской недвижимости, которой владеют логистические операторы с целью оказания услуг 3PL, составляет 4,51 млн кв. м или 11,8% от общего объема арендопригодных площадей в стране. Для сравнения, на конец III квартала 2022 топ-10 крупнейших компаний традиционного ретейла занимают чуть менее 6 млн кв. м или 15%, а топ-10 компаний онлайн-ретейла по объему продаж в 2021 году, включая омниканальных ретейлеров, более 4 млн кв. м или 11%.

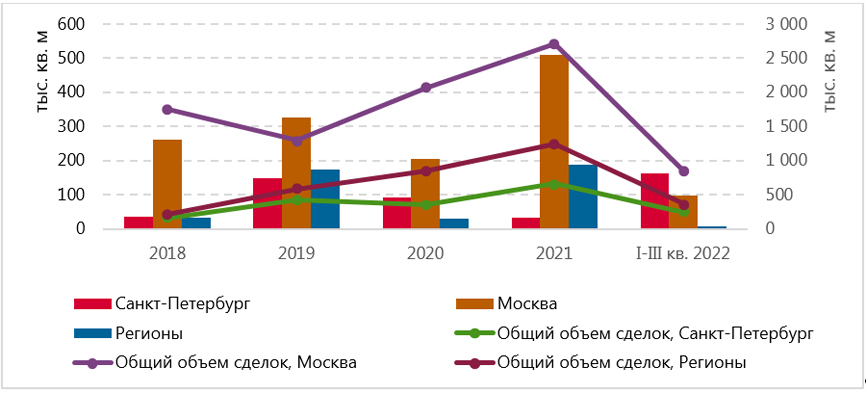

Объем сделок транспортных и логистических компаний, заключенных за три квартала 2022 года, составил 266 тыс. кв. м, включая крупную конфиденциальную сделку на объекте площадью 102 тыс. кв. м. Объем сделок за девять месяцев 2022 года значительно меньше объема за аналогичный период в 2021 году (392 тыс. кв. м), но при этом превышает значение 2020 года (197 тыс. кв. м).

На Москву приходится 73,6% площадей логистических операторов, на которых оказываются услуги 3PL, на Санкт-Петербург – 11,2%, на регионы – 15,2%.

Структура профилей клиентов логистических операторов значительно диверсифицирована. Наибольший объем площадей приходится на хранение товаров повседневного спроса (24%), продуктов (16%) и производственных товаров (14%). На компании сферы традиционного ретейла и электронной торговли приходится по 10% и 9% соответственно. При этом из-за усложнения цепочек поставок компании сферы электронной торговли могут значительно увеличить долю занимаемых площадей.

Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group: «Изменение логистических цепочек и приостановка работы иностранных компаний усложнили работу логистических операторов. Сейчас многие из них рассматривают расширение только при наличии соответствующих запросов от клиентов. Тем не менее, география запланированных расширений сохраняется с ориентацией на традиционные логистические хабы страны – Москву и Санкт-Петербург. В столице, согласно данным опроса, планируемое расширение 3PL-операторов составляет 260 тыс. кв. м, а в Санкт-Петербурге - 127 тыс. кв. м».

Объем сделок с логистическими и транспортными компаниями

Источник: NF Group Research

За девять месяцев 2022 года загрузка складских площадей логистических операторов снизилась с 94,4% до 91%, что связано с постепенным сокращением товарооборота клиентов после периода высокого спроса в начале года.

Уход и приостановка деятельности зарубежных компаний, санкционные ограничения и изменение экономической ситуации отразились на клиентском портфеле и договорных условиях. Так, по итогам III квартала 2022 года доля иностранных компаний по объему занимаемых площадей у логистических операторов составила 44%. У половины операторов доля иностранных компаний среди клиентов не изменилась с начала года, у 30% – сократилась, а у 20% – увеличилась. Часть иностранных пользователей сменили собственника на российское юридическое лицо и продолжили пользоваться услугами логистических операторов, другая часть – продолжает платить за услуги ответственного хранения, однако объемы операций со складскими запасами товаров значительно снизились.

В текущих условиях сохраняется риск, что при принятии иностранными пользователями окончательного решения о прекращении деятельности, вакансия на складских площадях логистических операторов увеличится, из-за чего компаниям придется принимать решения об оптимизации пустующих площадей. Наиболее популярным способом оптимизации является сдача их в субаренду и заключение краткосрочных контрактов. По итогам III квартала на долю логистических и транспортных компаний приходится всего 12% от общего объема площадей, предлагаемых на рынке в субаренду, или 45 тыс. кв. м.

С начала года тарифная политика большинства логистических операторов не изменилась, однако по сравнению с концом 2021 года стоимость наиболее популярных услуг выросла в среднем от 5 до 20%, что обусловлено ежегодной индексацией на индекс потребительских цен, либо на фиксированный процент. При этом большинство операторов по-прежнему договариваются об индексации на индивидуальных условиях. Предпосылок к снижению тарифов до конца года по словам операторов нет.

Больше половины опрошенных операторов считают, что новыми драйверами развития рынка 3PL-логистики смогут стать маркетплейсы, компании, хранящие продукты, и игроки сферы FMCG, поскольку e-com компании могут не справляться собственными силами со значительно усложнившейся логистикой, а продукты и товары повседневного спроса — это те категории, траты на которые сохраняются дольше всего при сокращении потребительских трат.

Максим Загоруйко, директор по работе с корпоративными клиентами NF Group: «Несмотря на все вызовы, логистика по-прежнему остается «кровеносной системой» экономики. Ожидаемое изменение структуры спроса со стороны клиентов и самого портрета клиентов на фоне общего увеличения вакансии на рынке складской недвижимости, скорее всего, позволит сегменту контрактной логистики увеличить свою долю в общем спросе на качественные складские площади для оказания 3PL-услуг своим клиентам».

Большинство опрошенных компаний считают, что перед рынком 3PL-услуг стоят вызовы, которые приведут к его дальнейшей трансформации и новому витку развития. К числу основных сложностей относятся растущая себестоимость складских операций из-за снижения товарооборота у клиентов, ограниченный выбор и рост стоимости складской техники, высокая конкуренция за трудовые ресурсы, ограничение доступа к дешевому финансированию из-за высокой ключевой ставки, сохранение высоких арендных ставок в качественных складских комплексах. Тем не менее игроками высказываются сдержанно позитивные оценки относительно развития.

Справляться с вызовами логистические операторы намерены благодаря повышению эффективности внутренних процессов компании, оптимизации затрат, а также активной работе с клиентским портфелем и выходу на новые сегменты клиентов.